NISAでおすすめの投資信託の種類は?投資信託選びの3つのポイントを解説

NISAといったら、投資にかかる税金が5年間非課税となる制度です。

税金が非課税になるのは、非常に嬉しいことですよね。

でも、NISAを始めるうえで悩むのが、

「何に投資すればいいか?」

ということです。

投資といってもその種類は色々あって、株式投資や投資信託、ETFなど、非常にたくさんのものがあります。

一体どの投資を選ぶのが、NISAにとってベストな選択なのでしょうか?

答えを先に言うと、それは「投資信託」です。

この記事では、投資信託がなぜNISAに最適なのか、その理由を詳細に解説します。

NISAを使って効率的に資産形成をしましょう!

(最終更新日:2022年5月10日)

NISAと投資信託の基本を再確認

まずはじめに、NISAと投資信託の基本からそれぞれ解説していきます。

NISAとは?

NISAとは少額投資非課税制度のことで、年間120万円までの投資に対する税金が、5年間非課税となる制度です。

通常、投資で利益あげると、利益に対して約20%の税金がかかります。

しかし、NISAを利用することで、投資にかかる税金をまるまる節約することができます。

なお、NISAの非課税枠は、一度消費すると、仮に商品を売却したとしても復活することはありませんので、注意が必要です。

例えば、120万円の投資信託を購入し、それを同じ年度内に全額売却したとします。

この場合、すでに120万円の非課税枠を消費しているため、投資信託を売却したからといって、非課税枠が戻ることはありません。

次の年にならないと、非課税枠はリセットされないのです。

参考:「NISA(ニーサ)口座の8つのデメリットとメリットを生かした投資戦略を解説」

参照:金融庁

投資信託とは?

投資信託とは、投資家から資金を集め、その資金を元に債券や株式などに投資し、その利益を投資家に分配する金融商品です。

投資家としては、一つの投資信託に投資するだけで、複数の債券や株式に投資したのと同じ効果を得られるため、リスクが低減できるメリットがあります。

また、投資信託は、実際の運用は投資のプロが全て行いますので、投資家は手放しで運用できるメリットがあります。

一度投資信託を購入したら、あとはたまに運用成績をを確認するぐらいしかやることはありません。

また、積立サービスを申し込んでおけば、毎月自動的に投資信託を購入することができますので、投資をしていることを忘れる感覚で投資にのぞめます。

NISAで投資信託に投資する3つのメリット

それでは、なぜNISAには投資信託が適しているのか、その理由を具体的に見ていきましょう。

非課税枠いっぱいまで投資できる

NISAの非課税枠は年間120万円までですので、例えばNISAで株式投資をしてしまうと、非課税枠が端数で余ってしまう恐れがあります。

株式は取引可能な単位(単元)が決まっているため、通常、株式は数十万円単位でしか取引することができません。

そのため、非課税枠がどうしても余ってしまうのです。

しかし、投資信託は安ければ数百円単位から取引できるため、120万円ぴったりまで効率よく非課税枠を使い切ることができます。

ちなみに、一定金額まで株式を購入し、残りの端数を投資信託で非課税枠いっぱいまで購入するのも一つの手です。

リバランスが不要になる

リバランスとは、時間の経過とともに当初の資産配分が変わってしまったときに、その配分を当初の配分に戻すことを言います。

要するに、資産配分の再調整ですね。

例えばNISAを利用して株式投資を行なった場合、リバランスを実施すると、株式の売買が必要となるため、そのたびに非課税枠を消費してしまいます。

非課税枠を使い切るという観点では、これは無駄な作業となります。

一方、投資信託では、リバランスの作業が投資信託の中で自動的に行われますので、あなたがわざわざリバランスを行う必要はありませんし、当然のことながら非課税枠を無駄に消費するようなこともありません。

参照:イオン銀行

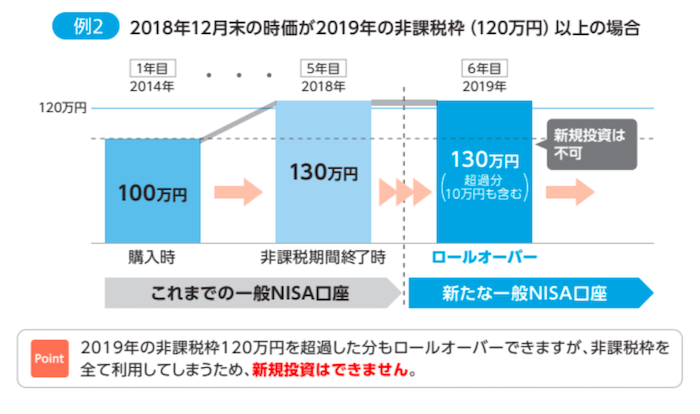

非課税期間が終了しても、効率的に投資できる

NISAは5年で非課税期間が終了します。

しかし、非課税期間が終了しても、その資金をNISAの新しい非課税枠にまるまる移動することができます。

これを「ロールオーバー」といいます。

万が一非課税期間中に120万円以上に資産が増えていても、まるまる移すことができます。

例えば、100万円分購入した投資信託が、値上がりして130万円になったとします。

この場合、非課税枠の上限120万円を超えた130万円全額をロールオーバーすることができます。

NISAで投資信託を購入する際の注意点

NISAを始めるなら投資信託がおすすめではありますが、投資の際にはいくつか注意点があります。

非課税のメリットを最大限活用できない

NISAの一番のメリットは、「投資でどんなに利益をあげようとも、税金が全額免除される」ことです。

仮に1億円の利益が出ても、税金を1円も支払う必要はないのです。

このように、「非課税」のメリットを最大限生かすためには、とにかく「リターン」を追求する必要があります。

しかし、投資信託は株式投資などと比べてリターンが非常に小さいため、非課税の強みを最大限に生かすことは難しいといえます。

毎月分配型投資信託には注意

投資信託を購入するときに注意したいのが、毎月分配型の投資信託です。

毎月分配型の投資信託は、毎月決算が行われ、その度に分配金が支払われる投資信託です。

参考:「毎月分配型ファンドのデメリットは元本割れ!でもメリットもある!」

実は、投資信託の分配金には、純粋なる利益から支払われる「普通分配金」と、元本を取り崩して支払われる「特別分配金」があります。

普通分配金が支払われている分には問題ありませんが、特別分配金が支払われると、それは元本を切り崩しているにすぎませんので、利益ではなく「返金」と同じ考え方になります。

特別分配金が出ている投資信託は運用がうまくいっていませんので、分配金につられて投資しないように注意しましょう。

なお、毎月分配される分配金を再投資に回すと、その都度非課税枠を消費することになりますので、注意が必要です。

投資信託の3つの選び方

ここからは、失敗しない投資信託のおすすめの選び方を紹介します。

販売手数料が無料

投資信託を選ぶ際には、販売手数料は無料のものを選ぶようにしましょう。

購入の都度、手数料を取られていたら、それだけで投資のパフォーマンスが落ちてしまいます

今では手数料が無料のノーロード型の投資信託も増えてきましたので、それを選ぶようにしましょう。

信託報酬が安い

これも投資信託選びの大原則ですが、信託報酬はなるべく安い方がいいでしょう。

信託報酬は、投資信託を保有している間ずっとかかる費用ですから、安ければ安いほどいいです。

信託報酬は最低1%は切るようにして、できれば0.5%前後に抑えたいところです。

3種類の投資信託から選ぶ

投資信託を選ぶ際には、自分の状況に応じて投資信託を選ぶ必要があります。

債券型投資信託

債券型投資信託は、「公社債投資信託とは?利回りと投資をおすすめできない理由を解説」でも説明しているように、国や政府機関、企業が発行する債券を投資対象とした投資信託です。

株式型投資信託よりも値動きが安定しており、大きなリターンが得られない代わりに、リスクも小さいといえます。

株式型投資信託

国内や海外の株式に投資するのが株式型投資信託です。

債券型と比較すると、ハイリスク・ハイリターンな投資信託といえます。

債券型と組み合わせることで、リスクを抑えつつも高いリターンを狙うことができます。

バランス型投資信託

バランス型投資信託は、株や債券、国内から先進国、新興国、様々な資産に分散投資する投資信託です。

バランス型では、すでに分散投資が十分されているため、これ一本を保有するだけで事足ります。

債券型と株式型の、ちょうど中間のリターン・リスクといえます。

NISAでおすすめの投資信託の種類のまとめ

NISAと投資信託をうまく組み合わせることができれば、税金を抑えて効率的に投資を進めることができます。

あなたもNISAと投資信託を組み合わせて、投資を進めてみてください!