NISA(ニーサ)口座のデメリット8つとメリットとは?問題点と欠点を理解しよう

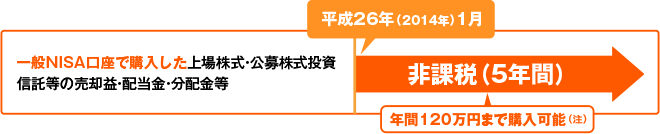

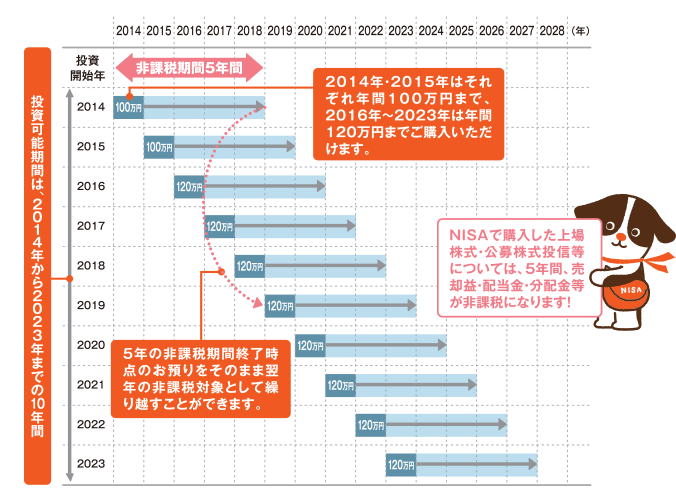

2014年から始まったNISA(少額投資非課税制度)は、年間120万円までの投資に対する税金が非課税となる制度です。

投資で利益を上げるとおよそ20%の税金がかかりますが、NISAを利用すればその税金をまるまる抑えることができるのです。

ところで、NISAを考えるときに「非課税」というメリットの部分にばかり注目しがちですが、実はNISAでは「デメリット」にこそ注意を払うべきなのをご存知でしょうか?

NISAは投資で利益が出た時に「非課税」となるメリットがありますが、反対に投資で損失を出した時にはなんの救済策もないのです。

この記事では、NISAの基本とメリットを説明することはもちろんのこと、NISAのデメリットについて踏み込んで解説していきます。

NISAのメリット・デメリットをしっかりと理解し、堅実に投資を進めましょう!

(最終更新日:2022年2月18日)

NISAの8つのデメリット

まずはじめにNISAのデメリットを8つ解説します。

投資初心者の方でも安心して投資を進められるよう、こちらではできるだけ多くのデメリットを挙げましたので、あなたが投資をするときの参考にしてください。

- 短期間で取引する投資には向いていない

- 元本保証型の商品に投資できない

- 損益通算ができない

- 損失を翌年以降に繰り越せない

- 特定口座にある商品はNISA口座には移せない

- 口座は一つまでしか持てない

- 信用取引ができない

- 利益が出ていないのに税金を支払うことがある

短期間で取引する投資には向いていない

NISAを利用するのなら、デイトレードのように短い期間で何度も取引する投資は向いておらず、数ヶ月から数年という中・長期的な投資をおすすめします。

その理由は、頻繁に売り買いを繰り返していると、すぐに120万円の非課税枠を使い切ってしまうからです。

NISAでは毎年120万円の非課税枠が与えられますが、こちらは取引金額の合計となるため、デイトレードのように頻繁に売買を行うと、その都度非課税枠が消費され、120万円の非課税枠をすぐに使い切ってしまうのです。

例えば、NISAを使って20万円の株を買ったとします。この場合、120万円のうち20万円の非課税枠を消費したことになります。

ところで、この20万円の株を10回売り買いしたらどうなるでしょう?

この場合、合計で200万円(=20万円×10回)の取引をしたことになるため、年間120万円の非課税枠を超えてしまうことが分かります。

デイトレードをしていたら、1日に何回も取引することになるため、年間120万円の非課税枠はすぐに使い切ってしまいます。

このように、デイトレードなどの短期投資をしている人にとって、年間120万円という非課税枠はあまりにも少ないのです。

NISAを利用するのなら、一度購入したらホールドし続ける中・長期の投資しか選択肢がないのです。

元本保証型の商品に投資できない

NISAでは、定期預金や保険などの元本保証型の商品は対象外となっています。

NISAの対象となる商品は、株式や投資信託などの元本保証のない商品となるため、投資初心者にはハードルが高いといえます。

投資初心者は、そもそも投資の経験が浅いため、まずは元本保証型の商品で投資に慣れ、それから本格的に投資を始めるのが筋だといえます。

そういう意味では、NISAは投資初心者にはなかなか厳しい制度といえます。

損益通算ができない

NISAは、利益が出た時には有効ですが、損失が出た時には非常に使い勝手が悪い制度です。

その理由は、NISAで投資を行うと「損益通算」ができないからです。

投資は証券口座を通じて行いますが、ある証券口座で損失が出て、別の証券口座で利益が出ている時には、その損失と利益を相殺して打ち消すことができます。これを「損益通算」といいます。

例えば、A口座では50万円の利益が出ていて、B口座では30万円の損失が出ていたとすると、A口座とB口座の損失と利益を足し合わせて利益を20万円(=利益50万円−損失30万円)とすることができます。

投資をしてれば損失が出ることは必ずありますので、この損益通算は非常に重要な制度となっています。

ところが、NISAでは損失が出ても、その損失を他の口座の利益と相殺することができません。

NISAの損失が足を引っ張り、他の投資の税金が増えてしまっては意味がありません。

投資に損失はつきものですから、損益通算できないのはなかなか痛いところです。

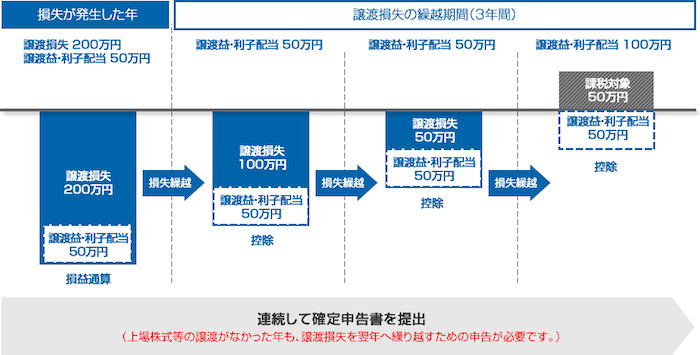

損失を翌年以降に繰り越せない

NISAの最大のデメリットは、損失が出た時の救済手段がないことです。

NISAを利用しない普通の投資では、1年間の投資の利益がマイナスになると、その損失を翌年以降3年間にわたって繰り越すことができます。

そして、翌年以降投資で利益が出ると、その利益と繰り越していた損失を相殺することができます。

これを「損失の繰越控除」といいます。

損失の繰越控除は、ある年に大きな損失が出ても、その損失分を翌年以降に繰り越して税金を圧縮できる制度です。

投資の世界では勝つことも負けることもありますので、損失を有効に活用できる損失の繰越控除は、非常に優れた制度といえます。

ところが、NISAには損失の繰越控除がありませんので、ある年に損失が出ても、その損失はその年限りのものとなってしまいます。

損失の繰越控除が使えないことも、NISAの大きなデメリットです。

参照:大和住銀投信投資顧問

特定口座にある商品はNISA口座には移せない

NISA以外の口座で買った商品を、途中からNISAの口座に移すことはできません。

非課税となるためには、あらかじめNISA口座で商品を買う必要があります。

現在保有している商品を非課税にしたい場合には、一旦保有する商品を売却し、新たにNISA口座で同じ商品を買う必要があります。

なお、NISA口座から別の口座へ商品を移すことはできます。

口座は一つまでしか持てない

NISAの口座を開設できるのは、1人につき1つまでとなっています。

そのため、NISAの口座を開設する金融機関を誤ってしまうと、あとあと面倒なことになります。

NISAの口座を開設する時には、あらかじめ色々な金融機関の手数料やサービスを比較し、自分にあった金融機関に口座を開設しましょう。

なお、NISAの口座開設には3週間ほどかかりますので、手続きは早めに行いましょう。

信用取引ができない

NISAの口座では信用取引ができませんし、口座内にある株を代用有価証券として利用することもできません。

信用取引では、お金や株を担保として証券会社に差し入れることで、担保のおよそ3倍までの金額が取引できます。

少ない資金でより多くの取引ができたり、空売りで相場が下落しているときにも利益をあげられるのが大きな特徴です。

ところが、NISAでは信用取引を行うことができません。

また、NISAの口座内にある株を担保に入れる(代用有価証券)こともできませんので、注意が必要です。

利益が出ていないのに税金を支払うことがある

あまりないケースかもしれませんが、NISAでは利益が出ていないのに税金を支払うことがあります。

それは、損失が発生している状態で非課税期間が終了し、その商品をNISA口座へ移すときに発生します。

NISAでは、非課税期間が終了した時点の価格が新しい購入価格と見なされます。

そのため、購入時から価格が下がっている状態で非課税期間が終了し、その後価格が上昇すると、当初の購入価格よりも価格が低くても税金がかかってしまいます。

これを防ぐためには、NISA内の商品を翌年の非課税枠に移すことで対応できます。

これを「ロールオーバー」といいます。

ロールオーバーの際には、ロールオーバー時点の価格で商品が評価されます。

時価が120万円に満たないときには、120万円から時価を差し引いた金額が非課税枠として利用でき、反対に時価が120万円以上になったときには、その年はもう非課税枠を利用することができません。

参照:セゾン投信

NISAの基本とメリットを再確認しよう!

ここからは、NISAの基本的な仕組みとメリットについて確認していきましょう。

NISAとは

NISA(ニーサ)とは少額投資非課税制度のことで、年間120万円までの投資で得た利益が非課税となる制度です。

例えば、株を売って利益が出たり、配当金を受け取ると、通常は税金がかかりますが、NISAではその税金がまるまる非課税となります。

さて、2014年から始まったNISAですが、金融機関の大々的なキャンペーンの影響を受けて口座開設を進めた人も多いでしょう。

ただ、NISAの使い方がイマイチ分からないという人も多いと思いますので、これからNISAの基本を解説していきます。

なお、NISAはイギリスのISA(アイサ)と呼ばれる個人貯蓄口座を参考に作られ、日本の「N」を加え「NISA」と呼ばれています。

年間120万円までの投資の利益が非課税になる

NISAを利用すれば、年間120万円までの投資に対する利益が非課税となります。

普通の証券口座(特定口座や一般口座)で投資を行うと、利益に対して20.315%の税金がかかりますが、NISAではそれがまるまる節約できるのです。

年間120万円までの非課税投資枠は、その年の1月1日から12月31日まで適用されます。

翌年の1月1日になると、前年の非課税枠はクローズされ、新たに120万円までの非課税枠が利用できるようになります。

120万円の非課税枠は5年間有効ですので、毎年120万円ずつ投資を進めていくと、5年間で合計600万円までの非課税枠が利用できることになります。

なお、120万円の非課税枠については、余っても翌年に持ち越すことはできません。

参照:野村証券

税金を節約できるメリットがある

NISAを有効活用できれば、税金を大幅に抑えることができます。

通常、投資の利益には20.315%の税金がかかります。

例えば、株式投資で100万円の利益が出ると、そこからおよそ20万円が税金として徴収されます。

せっかく投資で利益をあげても、2割が税金として取られるのは、少し悲しくなりますね。

でも、NISAを利用すれば、税金をまるまる節約できるのです。

NISAの投資対象

NISAでは、非課税となる商品があらかじめ決められています。

NISAの対象商品はかなり幅広く、株式やETF、投資信託やREITなど様々なものがあります。

ただし、預貯金や債券、公社債投資信託、MMF 、MRFなどは対象外となりますので、注意が必要です。

参照:金融庁

NISAの対象者

NISAが利用できるのは日本に在住する20歳以上の成人です。

なお、20歳未満の人でも「ジュニアNISA」という制度なら利用できます。

ジュニアNISAを利用すると、年齢が20歳になったタイミングで自動的にNISAに移行するので便利です。

また、NISAには「つみたてNISA」というものもあり、長期的に資産形成を進めていきたいのなら非常におすすめできる制度です。

対象商品も非常に厳格な基準で選ばれているため、初心者でも安心して取り組み始められます。

参考:「つみたてNISAの7つのデメリットとは?メリットとを現役投資家が解説」

NISAの2つの注意点

NISAを利用する上では、2つの注意点に気をつける必要があります。

非課税枠の再利用はできない

すでに説明した通り、NISAの年間120万円の非課税枠は、一度使うとその年は復活しませんので注意しましょう。

例えば、10万円の株を購入すると10万円分の非課税枠を消費しますが、仮にその株を売っても10万円分の非課税枠が空くわけではないということです。

NISAを利用するなら、非課税期間が終了するまでの5年間は商品を保有し続ける心づもりでいることが大切です。

配当金の受け取りを株式比例配分方式にしないと課税される

NISAの注意点として、配当金の受取方法を「株式比例配分方式」にしないと課税されることがあります。

株式比例配分方式とは、証券会社を経由して配当金が入金される方式です。

証券会社を経由しない「登録配当金受領口座方式」「個別銘柄指定方式」「配当金領収証方式」を利用すると、税金が課税されるので注意しましょう。

NISAで配当金の出る銘柄に投資する際には、株式比例配分方式を選択しましょう。

NISAを活用した投資戦略とは

ここからは、NISAを活用してどのように投資を進めればいいのか、その戦略を解説します。

売却益狙いでいく

NISAは、たとえ1億円の利益が出ても税金が免除されるわけですから、できるだけ多くの利益を上げることが基本的な戦略となります。

そのためには、やはり「売却益」メインで進めるのがいいでしょう。

その際、なるべく価格が上がりそうな銘柄に絞って投資を進めることが大切です。

ただし、「リターン」が大きいということは、それだけ「リスク」も高いことを意味します。

NISAは損益通算や損失の繰越控除ができませんので、損失が出るとかなり厳しいです。

非常に難しいですが、リスクとリターンのバランスを見て投資を行う必要があります。

配当金狙いでいく

NISAを有効活用するもう一つの方法として、配当金狙いでいく方法があります。

配当金のある銘柄に投資すれば、毎年非課税で配当金を受け取ることができます。

ただし、年間120万円の投資額ではあまり多くの配当金は期待できませんので、配当金狙いではNISAのメリットを最大限引き出すことはできません。

NISAのデメリットとメリットのまとめ

NISAのメリットはたびたび強調されますが、実はかなり使い勝手の悪い制度であることがお分かりいただけたと思います。

正直、NISAを利用するなら、つみたてNISAやイデコを利用した方がいいでしょう。

NISAのメリット・デメリットをしっかりと理解し、堅実に投資を行いましょう。