投資信託には6つのリスクとデメリットがある!リスクへの正しい対処法は?

投資信託は、数ある投資の中でも比較的リスクが小さい投資です。

しかし、リスクが小さいとは言っても、元本保証ではないため元本割れすることもあります。

元本割れに対処するためには、投資信託のリスクをあらかじめ理解し、リスクを踏まえて投資を行うことが大切です。

この記事では、投資信託のリスクとデメリットから始まり、その回避方法までを解説します。

投資信託のリスクとデメリットをしっかりと理解し、堅実に投資を進めましょう。

(最終更新日:2022年5月8日)

投資信託の6つのリスクとは?

まずは投資信託の代表的なリスクを6つ紹介します。

どれも非常に重要なものですので、しっかりと理解しましょう。

価格変動リスク

投資信託は、株や債券など値動きのある有価証券に投資しているため、投資先の商品の価格に合わせて基準価額が変動します。

例えば株に投資しているなら、業績や景気動向の影響を受けて基準価額が上下します。

ただし、基準価額がいきなり半分になったり倍になったりすることは考えにくく、長いスパンで見たときに大きく変動する傾向があります。

なお、投資信託の基準価額は1日に1回だけしか公表されず、その基準価額にて購入や解約などが行われます。

信用リスク

信用リスクとは、債券や株を発行する国や企業の資金繰りが悪化して、利息や元本の支払いが行われなくなるリスクです。

信用リスクにより、基準価額が下落して損失を被ることがあります。

特に海外の商品は信用リスクが高くなる傾向があり、その国の経済情勢・政治情勢、企業の財政状態が悪化すると、基準価額が大きく割り込むことがあります。

信用リスクを判断するには、投資信託の運用先を目論見書などで確認しておくといいでしょう。

金利変動リスク

金利変動リスクは、市場金利の変動によって、社債や国債などの債券の価格が変動するリスクです。

市場金利が上がると債券価格は下落し、反対に金利が下がると債券価格は上昇します。

金利が変動することで、投資信託に間接的に影響が及びます。

流動性リスク

流動性リスクとは、時価総額が小さかったり取引量が少ないときに、株や債券が取引できなかったり、著しく不利な価格で取引することになるリスクです。

流動性リスクが起きると、売り注文を出しても買い手がいないため取引が成立しなかったり、希望の価格で売れなかったりします。

このような場合、投資信託の基準価額が下落し、損失が出ることがあります。

為替変動リスク

為替変動リスクは、外国株式や外国債券などの外国商品を組み込んだ投資信託を購入すると発生します。

参考:「外国債券の5つのリスクとは?海外債券のメリットと投資方法を解説」

為替レートは刻一刻変動していますので、為替レートの変動によって、投資信託の基準価額に大きな影響が出ます。

一般的には、円高になると基準価額はマイナスの方向に、円安になると基準価額はプラスの方向に力が働きます。

為替変動リスクへは「為替ヘッジ」のある投資信託に投資することで備えることができます。

為替ヘッジとは、将来の為替レートを為替予約などを駆使してあらかじめ決めておき、為替レートの変動による影響ををなくすことをいいます。

カントリーリスク

カントリーリスクも、外国商品を組み入れた投資信託で発生し得るリスクです。

運用先の国で外貨不足や内乱、自然災害、政治・経済情勢の悪化が起きると、商品の価格が著しく下落したり、またはデフォルトすることがあります。

これがカントリーリスクです。

これにより、基準価額に大きな影響を及ぼしかねません。

カントリーリスクは、先進国よりも発展途上国の方が多い傾向にあります。

高利回りファンドには途上国に投資するものが多くありますので、要注意です。

投資におけるリスクの基本を再確認!

投資信託のリスクについて説明してきましたが、ここからは改めて「リスク」について確認したいと思います。

「リスク」=「危険」だと考えている人が多いと思いますが、投資の世界で言うリスクはまた別のものです。

リスクを理解しないで投資するのは「ギャンブル」をしているのと同じことですので、しっかりと基本を押さえましょう。

投資におけるリスクとは?

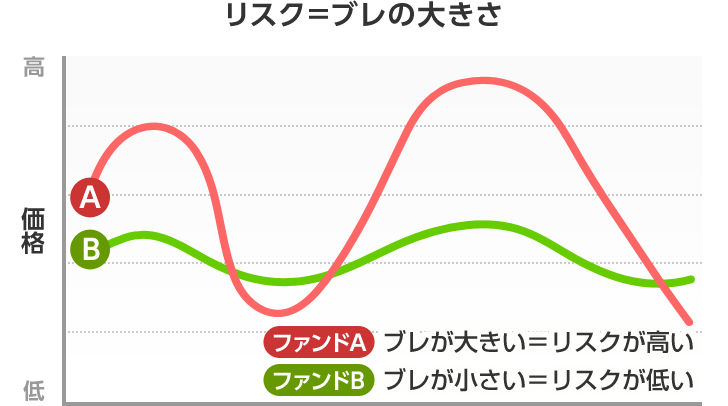

リスクと聞くと「危険」という言葉を思い浮かべる人も多いと思いますが、投資におけるリスクとは「価格のブレの大きさ」のことをいいます。

つまり、投資信託におけるリスクとは「基準価額がどれぐらい上下に変動するか」ということを表しています。

ブレが大きいということはリスクが高いことを意味し、反対にブレが小さいということは、リスクが小さいということになります。

なお、リスクが高いということは、それだけ価格が上振れする可能性が高いということですので、収益性(リターン)は高くなります。

反対に、リスクが低いなら価格はそこまで上振れしないため、リターンが低くなります。

これが「ハイリスク・ハイリターン」「ローリスク・ローリターン」と言われるゆえんです。

私たち投資家が取るべき戦略は、適切なリスクを負って投資を進めることです。

リスクを負わなければ収益が上がりませんし、逆にリスクを追いすぎると破滅をもたらします。

最悪無くなっても困らない余裕資金を使って投資を行うことが大切です。

投資信託のリスクは?

先ほども説明した通り、投資信託のリスクとは「基準価額が変動する大きさ」のことをいいます。

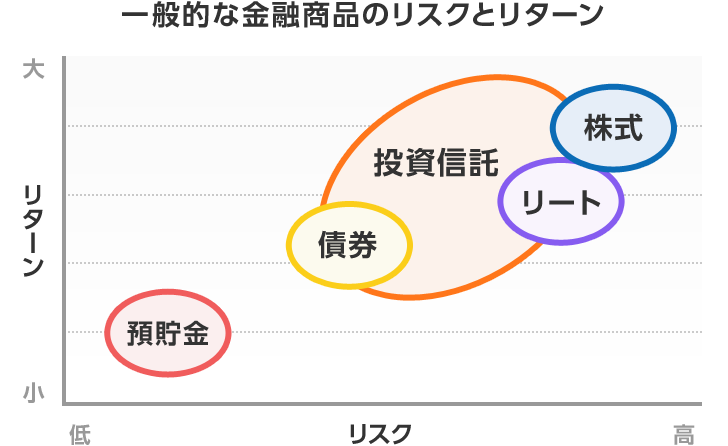

ところで、銀行預金や株式投資と比べると、投資信託のリスクとリターンはどれぐらいの大きさなのでしょうか?

投資信託によって運用する商品が違うため一概には言えませんが、投資信託は銀行預金よりもリスクが高く、株式投資よりもリスクが低いと言われています。

「投資を始めたいけど株式投資は危なそう」という人には、投資信託は打って付けの商品なのです。

なお、投資信託の基準価額は、様々な要因によって変動します。

価格が変動するとは言っても、投資信託は複数の商品に分散投資していますので、短期間のうちに基準価額が半分になったり倍になったりするとは考えにくいです。

基準価額は数ヶ月〜1年という単位で変動していきますので、長い目で見て投資をすることが大切です。

次の章からは、いよいよ投資信託の基準価額が変動する要因(リスク)を解説します。

ここまで参照:ソニー銀行

投資信託のリスクに対する4つの対処方法

投資には必ずリスクが付きまといます。

大切なことは、そのリスクに対してあらかじめ対処しておくことです。

ここからは、投資信託のリスクを減らしリスクを最大化する方法を解説します。

投資先を分散する

投資信託は、もともと様々な商品を組み合わせて運用するものですので、分散投資はある程度できています。

しかし、ファンドによっては「株式」だけを集めたものや「債券」だけを集めたものがあり、十分に分散投資されていないことがあります。

こういった場合には、国内株式と外国株式、外国債券に同時に投資するなど、投資信託を分散投資することでリスクを減らすことができます。

このような複数の投資信託の組み合わせを「ポートフォリオ」といいます。

なお、分散投資が面倒という人は、バランス型ファンドなら国内外の株や債券にはじめから分散投資されていますので、わざわざ自分で分散投資する必要はありません。

時間を分散する

一度にまとめて投資を行うと、そのタイミングが本当にベストな投資タイミングだったのか、判断できるのは後になってからです。

もしかしたら、投資した直後に価格が下がって、損をしてしまうことだってあるかもしれません。

このような時には、「時間を分散する」ことが大切です。

つまり、複数回に分けて投資を行うことで、価格が安かったり高かったりするのを均等にならして、有利な価格で投資できるようになります。

その際、オススメな投資方法が「積立投資」です。

毎月一定金額ずつ投資していくことで、平均購入単価を下げ、有利に投資を進められるようになります。

過去のデータを分析する

投資信託を購入する前には、しっかりと過去の運用実績を確認しましょう。

例えば、純資産総額が右肩下がりで減り続けているファンドは、運用がうまくいっていなかったり、過剰に分配金を分配している可能性があります。

他にも、同系統のファンドと比べて運用成績が悪かったりしたら、運用に問題があると判断して投資を見送りましょう。

また、運用期間が最低3年以上あることもしっかりと確認しましょう。

過去の運用実績を見比べるだけで、投資信託の良し悪しの判断がつきやすくなります。

長期で投資する

投資信託は、長期投資が基本です。

つまり、数週間〜数ヶ月で手放すのでなく、10年、20年と長期間にわたって保有します。

そもそも投資信託は分散投資されているため、株式投資などのように大きな収益を期待できません。

そのため、短期間で手放してもほとんど利益は出ません。

ところが、長期で考えると複利の力でどんどん資産は増えていき、年利4%で運用しても20年で資産が倍に増えます。

投資信託を長期的に運用することで、様々なメリットが受けられます。

詳細は、次の章で解説します。

投資信託の長期保有がオススメな理由

投資信託は、長期保有することで様々なメリットがあります。

それでは、どうして投資信託は長期保有した方がいいのでしょうか?

ここからは、投資信託を長期保有する理由を解説します。

複利の力で利益が膨らむ

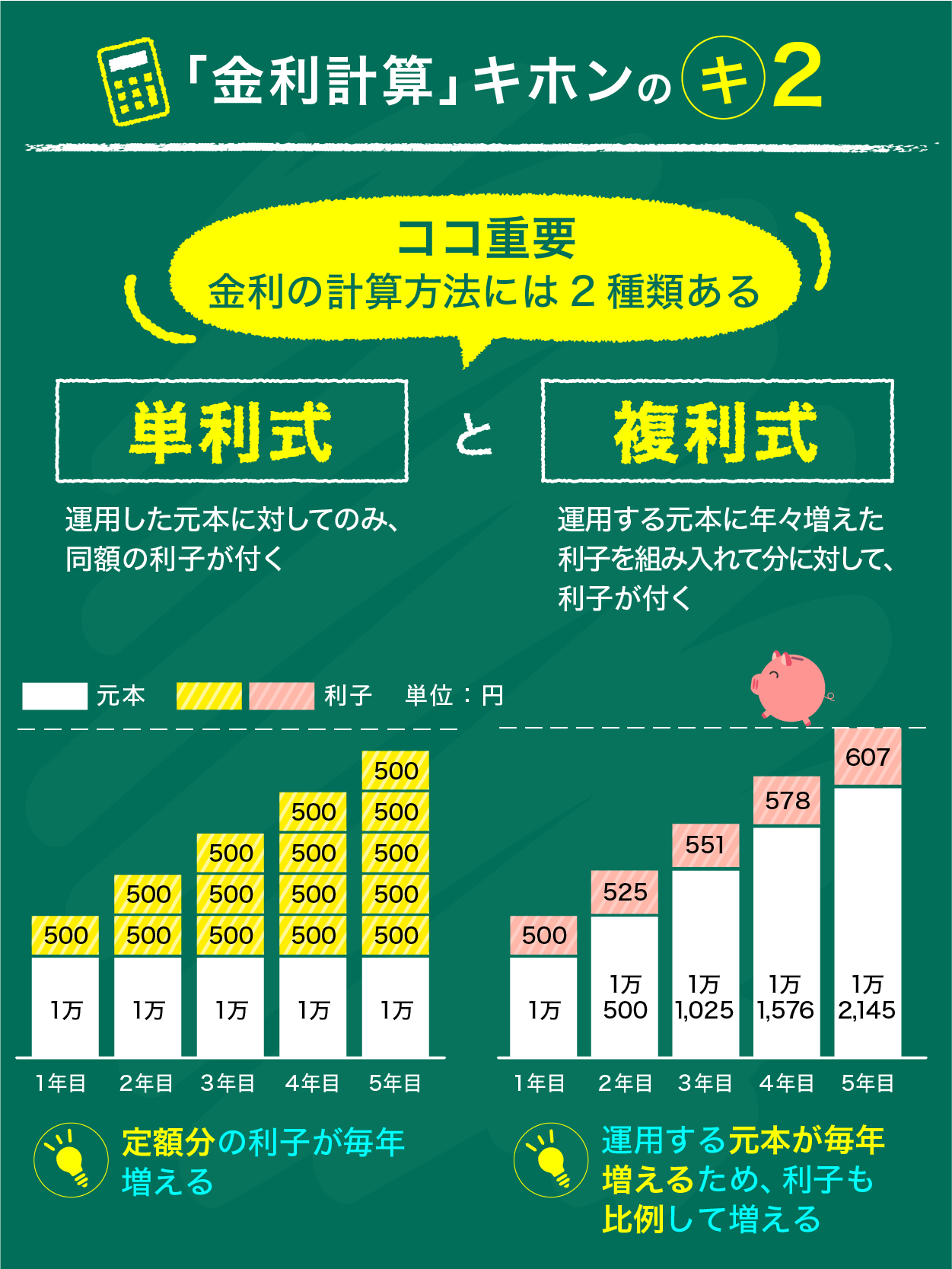

投資では、「単利」で運用するよりも「複利」で運用した方が収益性は高くなります。

単利では元本にのみ利子がつき、複利では元本と利子を合計したもの全体に利子がつきます。

複利は元本が毎年増えていくため、運用期間が長くなればなるほど収益は大きくなります。

例えば、複利で100万円を10%の金利で30年間運用すると、1億6千万円ほどになります。

単利だと3,300万円にしかなりませんので、複利と比べると運用成績が5倍も変わります。

このように、長期で投資信託を運用することで、大きな利益を狙うことができます。

参照:楽天証券

値動きの幅が狭まる

投資信託を長期で運用することで、基準価額のブレ幅が狭まり、目標通りの収益を狙うことができます。

短期間で見ると、基準価額は上げ下げを繰り返すため、当初の収益目標を達成するのはなかなか難しいです。

しかし、長期的視野に立つと、基準価額はある一定の収益率に近づいていきます。

経済は右肩上がりで成長しますので、短期的には基準価額が上下しても、最終的には経済全体の波に乗って基準価額は上がっていくのが普通です。

精神的な余裕ができる

投資で一番怖いのが、「感情」に流されてしまうことです。

感情で判断して投資を行うと、必ずどこかで決定的なミスを犯します。

感情的にならないためには、心にゆとりを持つことが大切です。

長期間保有するという前提で投資を行うと、短期的な価格の上げ下げに翻弄されることが少なくなり、落ち着いて投資を進められるようになります。

リスクが低い投資信託とは?

ここまで投資信託のリスクについて解説してきましたが、結局のところ、どの投資信託に投資すればいいのでしょうか?

ここからは、リスクが低い投資信託を2つ紹介します。

インデックスファンド

インデックスファンドは、日経平均株価などの「インデックス」と同じような運用成果を目指すファンドです。

インデックスファンドの成果は市場全体の値動きと連動するため、ハイリターンは期待できませんが、ローリスク・ローリターンの投資先として堅実に利益を積み上げることができます。

国内債券型の投資信託

日本の国債や地方債などに投資する投資信託は、値動きが激しくなく安定している傾向があります。

こちらもローリスク・ローリターンな投資です。

参考:「公募株式投資信託とは?種類・選び方・注意点をわかりやすく現役投資家が解説」

投資信託のデメリットとリスクのまとめ

ここまで、投資信託のリスクについて解説してきました。

リスクを知っているか知っていないかで投資の成果は大きく変わります。

投資信託のリスクをしっかりと理解し、堅実に投資を進めましょう!