貸株サービスの6つのデメリットとリスクとは?メリットも同時に解説

株式投資で利益を上げる方法といったら、多くの人が「売却益」や「配当金」「株主優待」を思い浮かべると思います。

でも、ここに挙げた以外にも、株式投資で利益を上げる方法があります。

それが「貸株サービス」です。

貸株サービスとは、自分が保有している銘柄を証券会社に貸し出し、その対価として金利を受け取るサービスです。

貸株を行うことで、長期保有している銘柄や含み損を抱えて塩漬けになっている銘柄を有効活用することができます。

その一方で、貸株には「デメリット」もあります。

一番のデメリットが、1年間の金利が0.1%程度からと決して高くはないこと。

これ以外にも、例えばこれから株価が下落する可能性があったり、長期保有による優遇措置が受けられなくなったりと、実は数多くのデメリットがあります。

貸株サービスを利用する時には、メリットとデメリットをしっかりと見極める必要があります。

ということで、この記事のポイントを以下に簡単にまとめてみました!

- 貸株サービスは、保有している株を証券会社に貸し出すことで金利が得られるサービス

- 金利は1年間で0.1%〜が相場

- メリット:金利が得られる、貸株中でも売却できる、配当金や株主優待が受けられる

- デメリット:金利が低い、株価が下落する可能性がある、長期優待を得られない等

貸株サービスの概要をご理解いただいた上で、早速貸株サービスについて詳しく見ていきましょう!

(最終更新日:2022年3月15日)

貸株サービスには6つのデメリットとリスクがある!

貸株サービスと聞くと「メリット」ばかりに目が行きがちですが、実際には多くの「デメリット」があります。

ここからは貸株サービスのデメリットとリスクを6つ紹介します。

- リスクに見合った金利ではない

- これから株価が下落する可能性がある

- 証券会社が倒産すると株を失うリスクがある

- 株の長期保有による優遇措置が受けられない

- 配当金相当額は二重課税される

- 株主総会での議決権がない

リスクに見合った金利ではない

貸株最大のデメリット、それはデメリットやリスクに対して、貸株の金利が低すぎることです。

以下の図は、貸株サービスの設定がある銘柄をピックアップしたものです。

貸株サービスの対象となっている銘柄のほとんどが、貸株金利0.1%となっています。

つまり、年間わずか0.1%の貸株金利を得るためだけに、あなたはリスクを負って株を貸し出しに回さなければならないのです。

これなら、普通に自分で株を運用した方が成果は出ますよね。

ところで、銘柄によっては金利が1%を超えたり、中には10%以上になるものがあります。

しかし、それはごくわずかな銘柄にすぎません(下図参照)。

ただし、金利の高い銘柄はこれから株価が下落すると予想している人が多いため、注意が必要です(=空売りをしたい人が多いため証券会社に在庫の株が不足している)。

なお、「楽天証券」ではあなたの保有する銘柄の貸株金利を簡単に調べることができますので、是非調べてみてください。

これから株価が下落する可能性がある

ところで、どうして証券会社は投資家からわざわざ株を借りる必要があるのでしょうか?

その理由は、その株を借りたいという投資家が証券会社に殺到して、証券会社の保有する株だけでは不足してしまうからです。その不足を補うため、証券会社は高い金利を支払ってでも株が欲しいのです。

高い貸株金利が設定されているということは、多くの投資家が「これから株価が下落する」と予想していることを意味します。

つまり、貸株金利が高いからといって株を貸し出してしまうと、株価が下落した分だけ大損してしまう可能性があります。

このように、貸株は金利がもらえるという意味でお得なイメージがありますが、実は株価が下落するリスクもあるため注意が必要です。

どうしても貸株をしたいのなら、しばらく保有すると決めている銘柄に限定した方がいいでしょう。

また、塩漬けになった銘柄は、潔く損切りして次の投資に資金を回した方が効率的です。

証券会社の倒産時に株を失う危険性がある

貸株中に証券会社が倒産すると、貸株をしている銘柄を失う恐れがあります。

貸株中でなければ、証券会社が倒産しても、投資者保護基金が一人あたり1,000万円を上限に損失から守ってくれます。しかし、貸株サービス利用中は、株の所有者が投資家ではなくなるため、投資者保護基金の対象とはなりません。

証券会社が倒産することはそうあることではありませんが、倒産リスクはキチンと認識しておきましょう。

証券会社の経営状態が危ないと思ったら、早めに株を返却してもらうなり売却するようにしましょう。

長期保有による優遇措置は受けられない

株の長期保有による優遇措置を受けたい場合には、貸株サービスを利用しない方がいいでしょう。

株主優待制度を設けている会社の中には、複数年にわたって株を所有していると、株主優待の内容をグレードアップしてくれることがあります。

しかし、貸株をしていると、長期保有によるグレードアップの対象から外れてしまうことがあります。

貸株を利用すると名義が変更されてしまうため、長期間株を保有している株主に提供される優遇措置を受けることができないのです。

また、貸株中に株主優待を受けるために一時的に名義を戻してもらうこともできますが、その際に株主番号が変わってしまい、長期保有株主から外れてしまうこともあります。

株主優待目的で株を保有しているなら、貸株によって長期株主優待から外れることがないか確認しましょう。

配当金相当額は雑所得となり二重課税される

証券会社から配当金を「配当金相当額」で受け取った場合には、税金が二重に課税されるデメリットがあります。

貸株中は株の名義を証券会社に貸しているため、本来、配当金は証券会社が受け取ることになります。

しかし、あらかじめ設定しておくことで、配当金に相当する金額(源泉徴収後)を配当金相当額として投資家が受け取ることができます。

配当金相当額は雑所得に該当するため、確定申告を行うと、源泉徴収された税金と雑所得分の税金を二重に納める必要が出てきます。

また、配当金には配当金控除がありますが、配当金相当額には配当金控除がないため、税金の軽減余地もありません。

貸株サービスで配当金を受け取る設定にすると、税金が二重に課税されるだけでなく配当金控除も使えなくなるため、非常に不便です。

なお、配当金相当額を受け取っても、年収2,000万円以下のサラリーマンで給与所得以外の所得が20万円以下の場合などには確定申告は不要です。

株主総会で議決権を行使できない

貸株中の株は第三者の名義になっているため、株主総会で議決権を行使することができません。

議決権を行使したい場合には、権利付最終日に貸株の返却の指示を証券会社に出す必要があります。

ただし、多くの投資家が議決権目的ではなく売却益や株主優待などを目的に投資を行っていると思いますので、それほど影響はないでしょう。

そうは言っても貸株サービスにはメリットがある!

さて、ここまで貸株のデメリットを中心に説明してきましたが、そうは言っても貸株にもメリットはあります。

デメリットを上回るだけのメリットがあると判断したら、ぜひ貸株にもチャレンジしてみてくださいね。

【再確認】貸株サービスとは

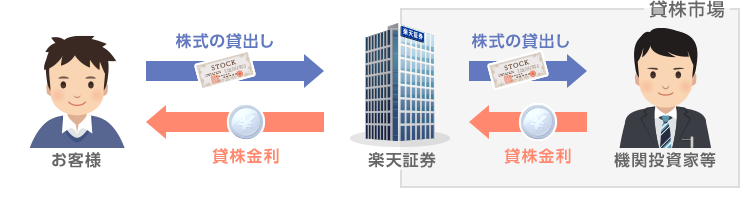

まずは確認となりますが、貸株サービスとは、自分が持っている株を証券会社に貸し出し、その対価として貸株金利を受け取るサービスです。

証券会社は、個人投資家から株を借りてきたら、貸株市場を通じてそれをヘッジファンドなどの機関投資家に貸し出し、代わりに貸株料を受け取ります。

その貸株料の中から、個人投資家に貸株金利を支払っています。

貸株市場は、主に機関投資家が参加して株を貸し借りするマーケットです。 株を貸した側が借りた側から金利を受け取ります。

実を言うと、貸株の取引は、機関投資家と証券会社の間で以前から頻繁に行われてきました。

しかし、個人投資家にはこの貸株制度は提供されていなかったのです。

ですが、ネット証券の中に貸株サービスを提供する会社が出てきて、個人投資家でも証券会社を通じて間接的に貸株市場に参加できるようになりました。

貸株サービスは株を預けているだけで貸株料がもらえるため、非常に嬉しいサービスといえます。

また、貸株中でも配当金や株主優待を受け取たりいつでも株を売却できますので、売りのタイミングを逃すこともありません。

貸株は、使い方によっては非常に有効な制度なのです。

参照:楽天証券

株を貸すだけで金利が受け取れる

貸株のメリットは、何と言っても金利が受け取れることです。

この記事の冒頭でも説明した通り、貸株金利は低くて0.1%程度、高いと10%程度になります。

最低金利でも銀行の定期預金並みの金利がありますし、金利10%の銘柄を持っていたら、かなりの高金利といえます。

サラリーマン投資家の中には、中長期で株を保有している人も多くいることでしょう。

しかし、中長期で株を保有していても、利確しないことにはお金は入ってこないですよね。

貸株を利用することで、ただ持っているだけだった株から金利が受け取れるのは、非常にありがたいですよね。

ただし、ほとんどの銘柄の金利は0.1%程度ですので、高金利はあまり期待しない方がいいでしょう。

なお、「楽天証券」では保有する銘柄の金利を簡単に調べられますのでおすすめです。

また、投資を始めるのなら、以下の証券口座に口座を開設するのがおすすめです。

僕も実際に口座を開設して取引を行っています!

インターネット専業系が手数料が安くオススメですよ!

配当金と株主優待がもらえる

ご存知の通り、貸株サービスを使っていても配当金(相当額)や株主優待を受け取ることができます。

本来は株の名義が変わるため配当金や株主優待を受け取ることはできませんが、あらかじめ設定しておくことで、それを受け取ることができます。

この場合、証券会社に貸している銘柄が権利確定日だけ一旦投資家の口座に返却され、権利確定後、再び貸し出しに回されます。当然、返却中は貸株金利がつきません。

なお、受け取れる配当金と株主優待の詳細は、以下のようになります。

・配当金については、所得税が源泉徴収された後の金額が証券会社から支払われます。

・株主優待については、通常通り受け取ることができます。

金利がもらえてなおかつ配当金や株主優待ももらえるのは、非常に嬉しいですね。

貸株中でもいつでも株を売却できる

株を貸し出していても、株を売りたいと思ったときにはいつでも売却することができます。

つまり、貸株サービスを上手く活用できれば、金利、配当金、株主優待、売却益の全てを得ながら株式投資を行うことができるのです。

中長期投資のために保有している銘柄があったら、ぜひ貸株サービスを検討してみるといいでしょう。

貸株サービスのデメリットとメリットのまとめ

今回は貸株サービスのデメリットとリスクに焦点を当てて解説してきました。

貸株サービスは、基本的には金利のメリットよりも証券会社の倒産リスクなどの「デメリット」の方が大きいと考えられます。

そのため、もしも貸株サービスを検討しているなら、保有する銘柄の貸株金利が十分に高いか確認し、デメリットを上回るだけの金利がつくと思ったら貸株サービスを始めてみるといいでしょう。

また、塩漬けになっている銘柄を貸株サービスに回す考え方もありますが、それほどの高金利は期待できないため、思い切って損切りして新しい銘柄に投資した方がいいでしょう。