特定口座の源泉徴収なし・ありのメリット/デメリットを現役投資家が解説!

これから投資を始めようと考えている人がまず悩むのが、証券会社での口座開設。

実は証券会社の口座には大きく分けて「特定口座の源泉徴収あり」「特定口座の源泉徴収なし」「一般口座」の3種類があります。

果たして、一体どの証券口座を開設するのが正解なのでしょうか?

結論から言うと、ほとんど全ての人が「特定口座の源泉徴収あり」で口座を開設しておけば間違いないと言えます。

ということで、まずはこの記事の結論を簡単にまとめてみます!

- 証券口座の種類は「特定口座の源泉徴収あり」「特定口座の源泉徴収なし」「一般口座」の3種類

- 投資初心者は「特定口座の源泉徴収あり」の一択

- 「特定口座の源泉徴収あり」を選択すると、証券会社が税金の計算から納税まで代行してくれるため便利で楽

特定口座や一般口座についてもっと詳しく知りたい人は、ぜひこの記事を読み進めてください。

現役投資家である僕が「投資家目線」で各口座の違いを分析・解説させていただきます!

(最終更新日:2022年4月2日)

まずは特定口座の基本から確認!

特定口座の源泉徴収あり・なしのメリットやデメリットを理解する上では、「特定口座」について正しく理解することが大切です。

ということで、まずは特定口座の基本を3つのポイントに絞って解説していきます。

- 確定申告や納税の手続きが簡単に進められる

- 源泉徴収あり/なしに分けられる

- 一般口座よりも圧倒的に負担が少ない

なお、特定口座の基本が分かっている人は、この章を読み飛ばして次の章から読んで問題ありませんので!

確定申告や納税手続きが簡単にできる

証券口座は大きく分けて特定口座と一般口座に分かれますが、特定口座には以下2つのの特徴があります。

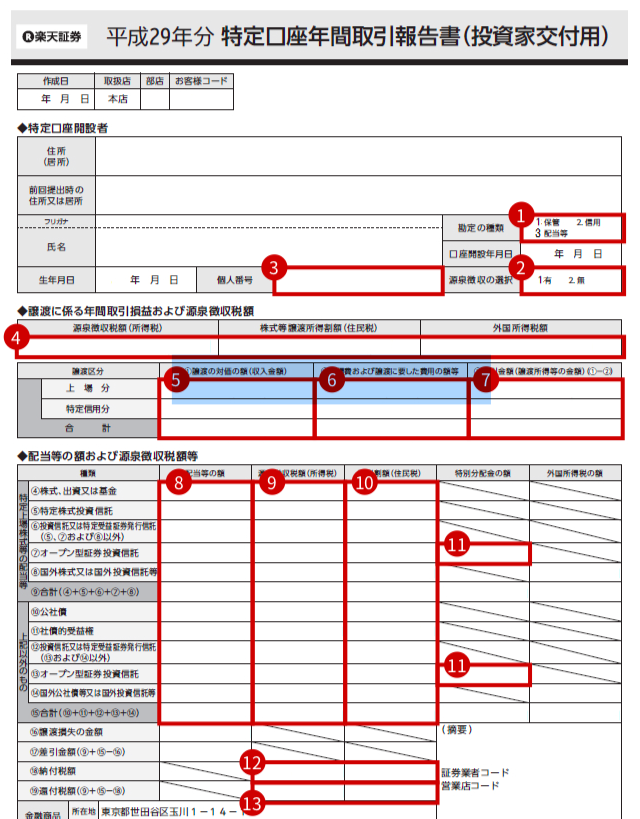

・証券会社が1年分の投資の損益をまとめた「取引報告書」を作成してくれる

・源泉徴収ありを選択すると、証券会社が税金の「納付作業」まで全て行ってくれる

つまり、特定口座を選択することで、税金に関する手間と時間が大幅に削減できるのです。

大多数の日本人は確定申告を行なうことなく「年末調整」で税金の処理をしてしまうため、確定申告には慣れていません。

そんな不慣れな人に配慮する形で、個人投資家の税申告や納税手続きを簡単にするために導入されたのが特定口座という制度なのです。

源泉徴収あり/なしに分けられる

特定口座は「源泉徴収あり」か「源泉徴収なし」の2種類に分けられ、いずれかを1つを選択する必要があります。

以下に簡単に特徴をまとめます。

- 源泉徴収あり

確定申告の必要がない。証券会社が年間取引報告書を作成する。 - 源泉徴収なし

確定申告の必要がある。証券会社が年間取引報告書を作成する。

「源泉徴収あり」を選択すると、投資で利益が出るたびに証券会社が自動的に納税を行なってくれるため、確定申告の必要がありません。

「源泉徴収なし」を選ぶと、基本的には自身で確定申告を行う必要がありますが、証券会社が提供する取引報告書を利用することで、簡単に確定申告が行えるようになります。

なお、年間取引報告書とは、確定申告の際に必要となる書類です。

自分で作成するのはかなりの手間と工数がかかるため、証券会社に作成してもらえるのは非常にありがたいといえます。

参照:楽天証券

一般口座よりも負担が少ない

証券会社の口座には、特定口座以外にも「一般口座」というものがあります。

一般口座は、取引記録の作成から確定申告までを全て自分で行う必要のある口座です。

一般口座を選択すると、「確定申告」を行うことはもちろん、年間の「取引記録」を投資家自身が作成する必要があります。

つまり、自分で一年間の購入株数、株価、手数料、売却額などを全て記録しておかなければならず、かなりの手間がかかります。

ですので、私たちが一般口座を利用することは基本的にありません。

特定口座の源泉徴収“あり”のメリット・デメリット

ここからは、最もポピュラーな口座形態である「特定口座の源泉徴収あり」を選択した場合のメリット・デメリットを詳細に解説していきます。

まずはポイントだけ整理しておきます。

- 確定申告がいらない

- 税率が低い

- 損失発生時には節税ができる

- 税金を払いすぎてしまうことがある

- 投資効率が落ちる

【メリット1】確定申告が不要になる

特定口座の源泉徴収ありを選択すると、証券会社が取引の都度投資の損益を計算し、利益の中から税金を差し引いて(=源泉徴収して)税務署へ納税してくれます。

そのため、投資家は税金を納付するという具体的なアクションを取ることなく納税が完了します。

また、同じ口座内で売却損が出たときには、すでに天引きされた税金から還付を受けることもできます。

特定口座の源泉徴収ありを選択することで、投資家は確定申告を行う必要がなくなり、税金に関する実務が一切不要となります。

投資家は投資で利益を上げることだけに集中できるようになります。

【メリット2】税率が低い

源泉徴収ありを選択すると、投資で利益が発生するたびに税金が差し引かれますが、その利益は会社の給料等の所得とは合算されません。

例えば年収1,000万円の人の所得税率は33%です。しかし、特定口座の源泉徴収ありなら給料とは別勘定で税率約20%が適用されるため、実質的に税率を低く抑えることができます。

もっと言ってしまうと、投資で何億円稼ごうが、税率は一律約20%であり続けるため、累進課税の給与所得などと比べて非常にお得になります。

また、源泉徴収ありを選択することで、各種控除の適用を受け続けられるメリットもあります。

例えば、専業主婦の方が投資で1億円の利益をあげても、その方の年間の所得は0円のままのため、夫の配偶者控除から外れることはありません。

特に主婦や学生で扶養に入っている人や自営業の人は、所得金額が増えると各種控除が使えなくなったりするデメリットがありますので、源泉徴収ありを選択した方がいいでしょう。

投資初心者は、基本的に特定口座の源泉徴収ありを選択しておくのが間違いないといえます。

【メリット3】損失発生時に節税できる

源泉徴収ありの口座では確定申告は不要ですが、あえて確定申告を行うこともできます。

以下の2つのケースでは、確定申告を行うことで税制上有利になります。

なお、確定申告を行うと、投資の利益が給料などの所得金額に合算されるため、税率や各種控除に影響を及ぼす可能性がありますので注意しましょう。

1、年間の損益がマイナスとなった場合

年間の投資の損益がマイナスになった場合、確定申告を行うことで、その年の損失を以降最大で3年間繰り越すことができます。

これを「損失の繰越控除」といいます。

翌年以降で損益がプラスとなった場合、繰り越していた損失とその利益を相殺し、納税金額を減らすことができます。

2、他の口座と損益通算したい場合

証券口座を複数持っている場合、確定申告を行うことで、複数の口座の損益を相殺することができます。

これを「損益通算」といいます。

なお、複数の証券会社をまたいだ損益通算には確定申告が必要ですが、一つの口座内の損失と利益については、自動的に損益通算が行われるのが普通です。

【デメリット1】税金を払いすぎてしまうことがある

特定口座の源泉徴収ありのデメリットが、給与所得が年間2,000万円以下で、給与以外の所得が年間20万円以下の場合、本来支払わなくてもいい税金を払ってしまうことです。

通常、年間利益が20万円以下の場合、「源泉徴収なし」を選択すれば税金を支払う必要はありません。しかし、「源泉徴収あり」を選択すると取引で利益が発生したタイミングで税金が自動で差し引かれるため、本来支払わなくてもいい税金を支払うことになってしまうのです。

それでは、最大でいくら税金を払い過ぎてしまうのでしょうか?

答えは、年間利益20万円に税率約20%をかけた4万円(20万円×約20%)です。

この4万円を節約するためには源泉徴収なしを選択する必要がありますが、源泉徴収なしを選択すると年間の利益が20万円を超えた時に確定申告の必要が出てくるため、4万円を取るか確定申告の手間を取るか、よく考えましょう。

【デメリット2】資金効率が落ちる

特定口座の源泉徴収ありを選択すると、取引で利益が出るたびに税金が差し引かれるため、資金効率が悪くなるデメリットがあります。

これが源泉徴収なしですと、確定申告まで税金の納付を先延ばしできるため、その分多くの資金を投資に回すことができるようになります。

ただ、こちらのデメリットは、デイトレードなどで頻繁に取引する投資家が直面する問題ですので、投資初心者が気にする必要はないでしょう。

証券口座を開設するならここがオススメ!

また、投資を始めるのなら、以下の証券口座に口座を開設するのがおすすめです。

僕も実際に口座を開設して取引を行っています!

インターネット専業系が手数料が安くオススメですよ!

特定口座の源泉徴収”なし”のメリット・デメリット

ここからは、続けて特定口座の源泉徴収「なし」の方のメリット・デメリットをそれぞれ解説します。

まずはポイントだけ整理しておきます。

- 年間20万円以下の利益は納税しなくていい

- 資金効率が上がる

- 年間20万円以下の利益でも住民税の申告は必要

- 確定申告の必要がある

- 所得が増えてしまう

【メリット1】年間20万円以下の利益は納税しなくてもいい

特定口座の源泉徴収なしを選択すると、基本的には確定申告をして税金を納めなくてはなりません。

しかし、給与所得が年間2,000万円以下で、株の売却益や配当金などの利益が年間20万円以下なら、確定申告を行わず税金を納めなくてもいいルールが存在します。

つまり、普通のサラリーマンが株式投資などの投資を始めて、その利益が年間20万円を超えないのなら、源泉徴収なしを選択した方がお得ということになります。

なお、年間利益が20万円を超えない時に源泉徴収「あり」を選択すると、本来支払わなくてもいい税金を余計に支払うことになります。

例えば、年間の投資の利益が20万円ちょうどなら、およそ4万円(=20万円×20%)の税金を源泉徴収なしを選択することで節約できることになります。

【メリット2】資金効率が上がる

特定口座の源泉徴収なしを選択することで、税金の納付を確定申告後まで遅らせることができるため、投資資金の効率が上がるメリットがあります。

もしも源泉徴収ありを選択すると、投資で利益が出るごとに税金が差し引かれるため、元本が少ない状態で投資をする必要があり、税金をまとめて支払う場合と比べて投資からの利益が少なくなります。

ただし、資金効率が上がるメリットは、デイトレードなどの短期売買を行い、かつ毎年安定して勝ち続ける投資家が享受できるもので、投資初心者にはほとんど関係ありません。

【デメリット1】年間20万円以下の利益でも住民税の申告は必要

源泉徴収なしを選択していれば年間投資利益が20万円以下なら「確定申告」を行う必要はありませんが、投資で1円でも利益が出ているのなら、「住民税」の申告は行わなければなりません。

基本的な税金の考え方としては、以下のようになります。

- 年間利益が20万円を超える

確定申告の必要がある(確定申告で住民税の申告も自動で行われる) - 年間利益が出ているが20万円以下

確定申告の必要はないが、住民税の申告は必要

たとえ年間の利益が20万円以下でも、投資から利益が出ている限りは、住民税の申告だけは行わなければならないのです。

申告を忘れると脱税となりますので、注意しましょう。

特定口座の源泉徴収なしを選択したからといって、20万円以下の利益なら税金から完全に解放されるわけではないのです。

そういう意味では、源泉徴収ありを選択すれば税金の申告についてあれこれ考えなくていいので楽だと言えますね。

【デメリット2】確定申告の必要がある

源泉徴収なしの場合には、投資の利益が年間で20万円を超えたら、確定申告を自分で行う必要があります。

確定申告に慣れている人はそういませんので、自分で確定申告をしなければならないのは大きなデメリットだといえます。

ですが、年間取引報告書は証券会社が作成してくれますので、実は確定申告はそれほど難しくなかったりします。

【デメリット3】所得が増えてしまう

確定申告を行ったり住民税の申告を行うと、配偶者控除や扶養控除の適用を判断する「所得金額」に投資の利益が上乗せされ、各種控除から外れてしまう恐れがあります。

例えば、サラリーマンだったら児童手当、主婦や学生だったら扶養控除から外れてしまったり、自営業の方は国民健康保険料が上がる恐れがあります。

投資の利益よりも税金の増加分の方が大きかったら、確定申告をすることで逆に損してしまうことになります。

ちなみに、源泉徴収ありを選択すると、投資の利益は所得金額に含まれなくなるため、こういった問題を回避することができます。

特定口座で確定申告をするポイント

最後に、特定口座で確定申告を行う際のポイントを紹介します。

年間取引報告書を利用する

確定申告を行う際には、年間取引報告書を作成する必要がありますが、特定口座の場合には証券会社が作成してくれます。

ですので、取引報告書の数字を確定申告書に転記するだけで提出することが可能です。

証券会社の中には、取引報告書の解説をホームページ上で丁寧に説明してくれているところもありますので、参考にしましょう。

オンラインで申告できる

確定申告の際には、国税庁のシステムを利用してオンライン上で申告書を作成可能です。

そのため、難しい税金の知識がなくても自分で作業ができます。

給与所得以外の住民税は普通徴収に

こちらは豆知識ですが、給与所得以外の所得に関わる住民税は、特別徴収から普通徴収に切り替えることができます。

これは確定申告の際に選択できますから、会社に副業がばれたくない方は、普通徴収へ変更しておきましょう。

特定口座の源泉徴収なし・ありのメリットとデメリットまとめ

この記事では特定口座の源泉徴収あり・なしのメリットとデメリットを解説してきました。

結論をいうと、投資初心者の方は「源泉徴収あり」をまずは選択し、必要を感じたら翌年から源泉徴収なしに切り替えるのがいいでしょう。

たしかに源泉徴収なしを選択すれば年間利益が20万円以下なら税金を節約できますが、それと引き換えに住民税の申告の手間と年間利益を20万円以下におさえる努力が必要になります。

しかも、節約できる税金はマックス4万円弱です。

であるならば、最初から源泉徴収ありを選択した方が手間も時間もかからず、投資に専念できるようになると考えられます。